企業に勤めている人の中には、家賃補助あるいは住宅手当がもらえる企業に勤めている方も居るでしょう。

家賃補助や住宅手当は企業からの福利厚生として用意されていることが多いですが、気になるのが税金問題です。

給与や残業代など、現金で支給されるものに対しては税金がかけられることが多いですが、家賃補助にまでかけられたらどうしよう…と不安になってはいませんか?

今回は会社からもらえる家賃補助や、所得税の節税について、徹底的に解説していきます。

目次

会社からもらえる家賃補助は所得税の課税対象になる

結論から言って、会社から毎月支給される家賃補助は、所得税の課税対象になります。

基本的に企業から支払われる福利厚生だったとしても、月額3万円などの定額支給の場合には、所得税の計算の対象になるのです。

名称が異なったとしても、現金として支給されている以上、税金の計算対象になります。

また単身赴任の場合、赴任先の住宅手当が加算されることもありますが、理由がどうであれ課税対象となります。

ただし現金支給の福利厚生がすべて課税対象になるとは限りません。

たとえば交通費を毎月自分で支払い、後から経費精算を行って実費分を支給してもらう場合には、所得税がかかりません。

会社からもらう家賃補助を非課税にするなら社宅制度を利用する

会社からもらう家賃補助を非課税にしたいのであれば、社宅制度を利用するほかありません。

基本的に社宅制度を取っている企業は、自社で賃貸住宅を借り上げていることが多いです。

そのため企業側で賃料を支払っているところに、一部を皆さんが支払うという形を取っているのです。

実質的には通常自分で賃貸住宅を借りるよりも安く済ませることができますが、現金で支給しているわけではないので課税対象にはならないのです。

社宅制度なら審査もありませんし、会社が管理会社のようなものなので何か不都合があればすぐに伝えることが可能です。

ただし社宅制度の場合、同じ会社の社員と顔を合わせる機会も多くなりますので、人間関係に気を使うこともあります。

また転勤の多い職種の場合、転勤に伴って退去を求められることもあります。

企業によっては一般のマンションの1部屋を借りられる場合もある

社宅制度を採用している一部の小売業では、消費者の行動を理解する目的で一般のマンションを借りられる制度を設けているところもあります。

1部屋だけ社員のために借上げて、一部を家賃として支払うことが求められます。

企業によって社宅制度は大きく異なるので、注意が必要です。

借上げの場合、自分で物件を選択できる場合と、会社指定の物件を選択する場合の2パターンがあります。

給料から賃料を天引きされる

社宅制度を利用する場合には、賃料は決められた金額が毎月給料から天引きされることになります。

また、光熱費に関しては、利用額に応じて皆さん側で支払う必要があります。

企業側が光熱費を支払うことになると、社員に対して金銭的にメリットがあると判断されてしまいます。

そのため個人の口座から利用分の光熱費が引き落とされていきますので、注意が必要です。

社員寮の場合は1人しか住めない

企業の中には社宅と同様に社員寮を備えているところも多いです。

しかし社員寮の場合は、基本的に独身をターゲットにしていますから、入居は基本的に一人です。

また、社員寮の中には1部屋に数人で生活することもあり、プライベート空間が少なくなってしまうこともあります。

家賃補助で増えた所得税を節税する方法はある?

企業によってはどうしても家賃補助しか福利厚生がない場合もあります。

家賃補助で増えた所得税を節税する方法は、以下の通りです。

- ふるさと納税

- 生命保険料控除

- 医療費控除

- iDeCo

以下で詳しく解説していきます。

ふるさと納税

ふるさと納税は一時期返礼品でも有名になった、地方自治体への納税制度です。

住んでいる自治体以外に一定金額の納税を行うことで、寄付金の2000円を超える箇所に、所得税の還付が受けられる制度です。

自治体によっては人口の減少により、税収で悩んでいる地域もありますから、募集数は非常に多いです。

また、自治体に納税することによって、地域特産の返礼品を受け取ることができるようになります。

お取り寄せ品などがもらえることがありますから、遠方の地域に寄付金を送ることでギフト感覚で受け取れることもあります。

ただし所得によって控除の上限金額が定められていますので、シミュレーションを活用して自分がどれだけ申し込めるかをチェックしておきましょう。

ワンストップ特例制度で確定申告が不要に

ふるさと納税を利用するときには、基本的に2月~3月に実施される確定申告で申請する必要があります。

しかしふるさと納税を利用する自治体が5つ以下の場合は、自治体側で申請してくれるのでいちいち確定申告を行う必要がありません。

企業に勤めている人であれば、労務側で年末調整を行ってくれますから、確定申告の手間を省くことが可能です。

ふるさと納税を申し込む際に、「寄附金税額控除に係る申告特例申請書」と本人確認書類等の資料を送付すればOKです。

ただし2000万円以上の所得者は制度は対象外になってしまいますので、注意が必要です。

生命保険料控除

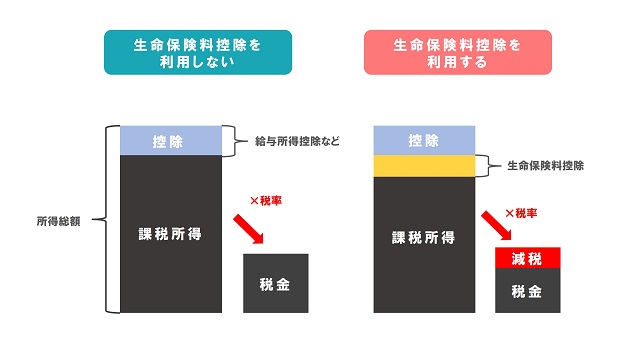

生命保険料控除は、年間で支払った保険料額に応じて、一定の金額が所得税や住民税から控除される仕組みになっています。

控除される金額は、生命保険料控除の制度の改正後の契約の場合、以下の通りとなります。

所得税

| 各区分で年間で支払った保険料 | 控除される金額 |

|---|---|

| 20,000円まで | 支払った保険料全額 |

| 20,001円~40,000円 | 支払った保険料×1/2+10,000円 |

| 40,001円~80,000円 | 支払った保険料×1/4+20,000円 |

| 80,001円~ | 一律40,000円 |

住民税

| 各区分で年間で支払った保険料 | 控除される金額 |

|---|---|

| 12,000円まで | 支払った保険料全額 |

| 12,001円~32,000円 | 支払った保険料×1/2+6,000円 |

| 32,001円~56,000円 | 支払った保険料×1/4+14,000円 |

| 56,001円~ | 一律28,000円 |

このほかにも介護医療保険料控除などがあります。

企業に勤めている方は、年末調整時に会社から配られる用紙に、保険会社から年末にかけて配布される生命保険料控除証明書の内容を転記するだけでOKです。

また保険の主契約の保険料にのみ適用されるので、複数の特約を付けている方は注意が必要です。

生命保険料控除の仕組みを徹底解説!知ればお得に保険料を活用可能

医療費控除

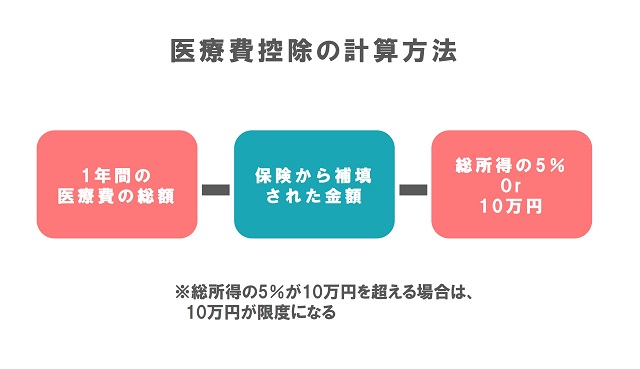

医療費控除とは、年間で支払った医療費が10万円を超える場合に、所得税が金額に応じて控除される制度です。

1年間のうちに通院や治療がかさんでしまうと、医療費だけで高額の出費になることもあります。

10万円を超えた分に関して確定申告で申請すると、超過した分の金額に応じて節税が可能になります。

ただし治療行為に対する者のみになりますから、自由診療や健康法で利用したサプリメントには制度が適用されないこともありますので、注意が必要です。

しかし世帯ごとに申請できるため、家族の医療費を合算すれば、家族の多い家庭の場合一番活用しやすい節税対策であるといえるでしょう。

iDeCo

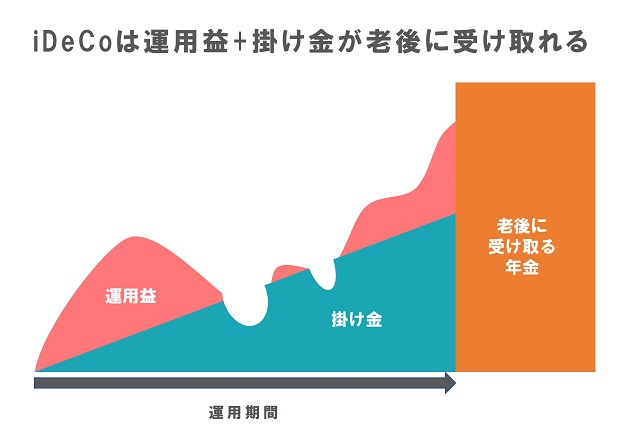

iDeCoは老後の資金を年金形式で積み立てられる制度のことを指します。

委託をして、投資信託・信託商品・債券などの金融商品を運用して、運用益を老後の資金として活用できるものです。

老後2000万円問題により、老後の生活費に困る家庭が増えることが予想されている今、利用しておいて損はない制度の一環です。

金融機関で契約できるので、身近にある期間で申請できます。

ただしiDeCoは途中で引き出すことができませんから、預金と同様に利用することはできません。

iDeCoの掛け金は所得控除の対象になるので、節税対策には活用できるでしょう。

iDeCoがデメリットしかないって本当?利用時の注意点やメリットも徹底解説!

家賃補助で増えた所得税を節税するときの注意点

家賃補助で増える税金は微々たるものであることが多いですが、やはり少しでも節税をして日々の生活を楽にしたいものです。

上記で紹介した節税対策は確かに便利なものですが、のめりこみすぎるのは厳禁です。

家賃補助で増えた所得税を節税したいのであれば、下記の注意点を把握しておくことをおすすめします。

- 確定申告を忘れない

- 上限金額を超えないようにする

- 節税のために費用をかけすぎない

以下で詳しく解説していきます。

確定申告を忘れない

上記で紹介した制度の中には、きちんと確定申告をしないと反映されないものもあります。

確定申告を忘れてしまうとせっかく適用できる部分が無駄になってしまいます。

企業に勤めている場合は、一般的に年末調整が確定申告の代わりのように扱われることが多いですが、あくまで年末調整で対応出来るのは生命保険料控除や地震保険料控除のみとなります。

確定申告の手続きは非常に面倒くさいですから、効率的に進められるように対応していきましょう。

上限金額を超えないようにする

所得税の控除は無限にできるわけではなく、上限金額が設けられていることもあります。

上限金額を超えた分を請求しても皆さんが支出しただけにすぎないので、損をすることになってしまいます。

上限金額を超えないためには、自分の所得でどの程度の控除が適用されるのかをチェックしておく必要があります。

節税のために費用をかけすぎない

ふるさと納税にあてはまることですが、節税に躍起になって寄付額を増やさないようにしましょう。

節税のために費用をかけすぎてしまうと、かえって無駄にお金を支払うことになってしまいます。

また返礼品も昔よりも金額の制限が厳しくなっていますので、本当に必要かどうかを確認するようにしましょう。

家賃補助で増えた分は他の方法で節税できるように努力しよう

いかがでしたか?

家賃補助は一見魅力的な制度ですが、企業から現金として支払われる福利厚生のため課税対象になります。

社宅制度を利用すれば課税されることはありませんが、企業によっては対応していないことも多いでしょう。

家賃補助で増える税金は微々たるものであることが多いですが、節税方法を試してみて、少しでも負担を減らせるようにしましょう。