人生100年時代といわれているものの、加齢につれて病気になったり認知症になって、判断能力がないと公的に診断されることがあります。

せっかく財産を子供のために残しておいたのに、判断能力がないからと非常時のために活用できなければ、意味がないですよね。

そこで最近話題になっているのが、家族信託です。

相続の準備をするよりも制度が簡単!とおすすめされることもありますが、制度をよく知らない以上不安が付きまといますよね。

今回は家族信託の制度の概要から、利用するメリット・デメリットまで徹底的に解説していきます。

目次

家族信託とは家族に財産管理を委託する制度のこと

家族信託とは、一言でいえば家族に財産管理を委託する制度のことを指します。

本来みなさんの抱えている財産は皆さんが管理・活用します。

しかし万が一認知症などで判断能力を失ってしまった場合、自分で財産の管理・運用ができなくなってしまいます。

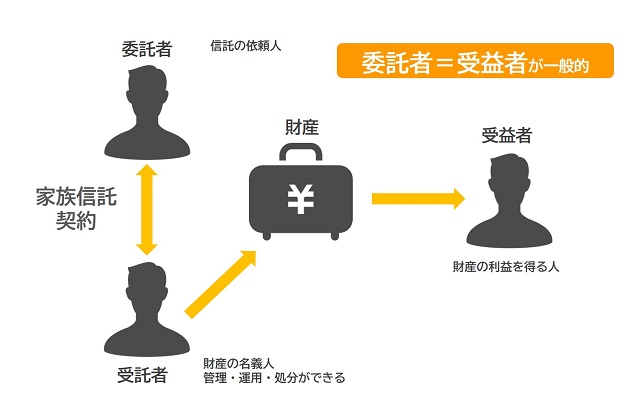

家族信託では、委託者・受託者・受益者の3人の役割があります。

委託者は運用を依頼する皆さん、受託者は委託者が依頼した財産の管理を行う人、そして受益者は管理されている財産の利益を得られます。

受託者に家族を指定して、自分を委託者と受託者に指定できる使い方が一般的です。

家族のために委託するので、委託料は発生しません。

専門家に委託することも可能

家族が未成年で財産の管理ができない、信用できる家族がいない場合には、弁護士や行政書士等の専門家に依頼することも可能です。

第三者への依頼ですので、委託料が発生します。

数十万円から100万円程度で請け負ってもらえます。

巨額の財産を抱えている場合には、利用を検討してみてください。

死ぬ前にやっておきたい10個の身辺整理!生前にすべき準備と注意点を徹底解説!

家族信託を利用する4つのタイミング

家族信託を利用する主なタイミングは、以下の4つです。

- 認知症時の判断能力欠如に向けた対策

- 事業を次の経営者に承継する

- 未成年の子に対する相続の不安対策

- 不動産の相続相手が複数人いる

認知症時には判断能力が低下してしまい、それを狙った犯罪行為も横行しています。

大切な財産を子供のために残したいときに利用することも多いです。

また未成年者はまだ判断能力が未熟ですから、万が一自分が亡くなったときの財産管理のために、親戚に家族信託を利用することもあります。

さらにみなさんが不動産を所有していて、相続者が複数人いる時も活用できます。

不動産を複数人で所有している際に、一人がなくなってしまうと、建物の保全契約や売却の手続きができなくなってしまいます。

子供に権利が引き継がれたとしても、トラブルになる可能性もあります。

家族信託を結ぶ際に1人に管理を任せておいて、自分が死亡後に不動産で得られた収益を他の相続予定者と分配させることも可能です。

家族信託を利用する2つのメリット

家族信託を利用するメリットは、以下の2つです。

- 万が一自分が認知症になっても資産凍結を防げる

- 受託者が破産しても財産は差し押さえられない

以下で詳しく解説していきます。

万が一自分が認知症になっても資産凍結を防げる

銀行で預金を下ろしたり、財産を売却する権利があるのは、正常な判断能力のある所有者だけです。

病気で判断能力がなくなった場合、契約手続きの効力がなくなってしまいますので、財産が預けられたまま動かせなくなってしまいます。

万が一病気の療養のために必要だとしても、引き出せなくなってしまうことで不利益が生じます。

受益者を指定しておけば、管理が認められているので必要な時に財産を管理・運用してもらえます。

必要な時に向けて貯めた預金や財産を使えない状態で放置されるのを、事前に防げるのです。

受託者が破産しても財産は差し押さえられない

管理を依頼した後に、受託者が何らかの事業で失敗し、破産した場合でも委託した財産は差し押さえられません。

管理を委託しているだけに過ぎないので、受託者には財産の利益を得る権利は認められていないからです。

そのため受益者が信託されている財産があるからと、借金をしても皆さんの財産が差し押さえられることはありません。

家族信託を利用する5つのデメリット

家族信託を利用するデメリットは、以下の5つです。

- 引き受けてくれる家族がいない可能性が高い

- 家族を受託者にすると家族観トラブルが生じやすい

- 節税対策には活用できない

- 家族信託を取り扱っている専門家が少ない

- 成年後見人と同じ効力がない

以下で詳しく解説していきます。

引き受けてくれる家族がいない可能性が高い

家族信託は財産の管理・運用・処分を行うための契約ですから、受託者側の負担は非常に大きいです。

手続きする面倒くささ、いちいち契約時に自分が代行する手間の多さ等、引き受ける際のコストが高いことが原因です。

万が一依頼するなら同居している家族を指定するか、専門家に依頼することを検討してみてください。

家族を受託者にすると家族間トラブルが生じやすい

家族を受託者にすることで、家族間トラブルが生じやすくなるのも、デメリットの一つです。

家族が複数人いる中で、一人にだけ信託を依頼すると、他の家族との関係悪化にもつながります。

財産を管理できる能力を有しているだけで、他の家族からの反感を買うことになり、自分の死亡後に更なるトラブルに発展する可能性があります。

家族信託を結ぶ際は、家族全員の同意を取ることを忘れないようにしましょう。

節税対策には活用できない

家族信託を結んだからといって、相続税の対策になるわけではありません。

あくまで財産の管理や運用を依頼するだけにすぎませんから、万が一死亡した後は法定相続人の順位に従って分配されます。

遺産相続には控除分も含まれるものの、家族信託を引き受けた受託者が優先されることはありません。

生命保険を受け取るときに相続税はいくらかかる?節税する方法はあるの?

家族信託を取り扱っている専門家が少ない

信頼できる家族がおらず、専門家に依頼したくても、家族信託を取り扱っている専門家が少ないこともデメリットになります。

弁護士や行政書士が担当してくれるのですが、両方ともほかの業務に力を入れていることが多く、家族信託を引き受けてくれないこともあり得ます。

専門家に依頼するときは、家族信託を引き受けた経験のある人を探すか、知り合いに紹介してもらいましょう。

成年後見人制度と同じ効力がない

家族信託を認知症対策として利用したとしても、成年後見人制度と異なり身上監護権が認められません。

身上監護権は、認知症患者の健康維持などのために施設に入所させる時に活用できる権利です。

いくら財産の管理を任されていて、受託者が皆さんのためにと、老人ホームへ入所させようとしても対応してもらえないこともあります。

成年後見人制度は家庭裁判所から指名されるか、あるいは事前に指名して公正証書で記録しておくことで、選任できます。

手続きは少々面倒ですが、家族信託を利用するよりも法的拘束力がありますので、成年後見人制度を利用することも検討してみてください。

家族信託の口座名義を受託者名義にするのはNG

家族信託を行う際には、委託者と受託者間で財産管理を行う口座を作成する必要があります。

しかし名義を受託者単独名義にしてしまうと、受託者が勝手に使いこんでしまったり、差し押さえの対象になります。

残した家族のための遺産として用意していても、受託者一人のために利用されてしまう可能性があります。

銀行で話をすれば、家族信託用の口座を開設できますので、手間を惜しまずに手続きを行いましょう。

家族信託を行う手順

家族信託を行う手順は以下の通りです。

- 受託者を決めて信託契約書の作成

- 公正証書を作成する

- 財産の名義を受託者に変更

- 銀行にて信託用口座を開設

公正証書の作成は、公証役場と呼ばれる公的機関で作成します。

公正証書を1枚作成するのにかかる費用は、下記の通り目的とする財産の価値によって変わります。

| 目的の価額 | 手数料 |

|---|---|

| 100万円以下 | 5000円 |

| 100万円を超え200万円以下 | 7000円 |

| 200万円を超え500万円以下 | 11000円 |

| 500万円を超え1000万円以下 | 17000円 |

| 1000万円を超え3000万円以下 | 23000円 |

| 3000万円を超え5000万円以下 | 29000円 |

| 5000万円を超え1億円以下 | 43000円 |

| 1億円を超え3億円以下 | 4万3000円に超過額5000万円までごとに1万3000円を加算した額 |

| 3億円を超え10億円以下 | 9万5000円に超過額5000万円までごとに1万1000円を加算した額 |

| 10億円を超える場合 | 24万9000円に超過額5000万円までごとに8000円を加算した額 |

(引用:日本公証人連合会公式HP)

つまり事前に財産の価値を算出する必要がありますので、事前準備を怠らないようにしましょう。

公正証書を作成しないまま私文書で約束を交わしてしまうと、効力が発生しないこともあるので、注意が必要です。

家族信託のメリット・デメリットを把握して財産を有効活用しよう

いかがでしたか?

寿命が延びるにつれて、認知症に罹患する確率が増えており、財産の凍結トラブルに巻き込まれる過程増えています。

家族信託の制度内容やメリット・デメリットを把握して、利用するかを決めていきましょう。

利用するメリットが大きいのであれば、きちんと公正証書を作成し、目的に応じて財産を有効活用してもらえるよう、対処していきましょう。