現在保険を契約されている方の中には、米ドル・豪ドルで契約している方も居ることでしょう。

契約の段階では日本円で支払う保険よりも、返戻率が高く得をすると保険の担当者から聞いて、貯蓄目的で加入する人が増加しています。

しかしコロナ禍になり、経済の悪化が世間の不安をあおるにつれて、外貨建ての保険のトラブルが表面化し、加入している方も「このままいくと損をするのではないか」と不安になってしまいますよね。

損をする前に解約しておきたい場合、解約するにあたって何か事前に把握しておくべきことはないかをチェックしておきたいですよね。

特に解約時のトラブルが多いといわれていますから、事前にリスクを知っておくことで損失を避けられる可能性があります。

そこで今回は、外貨建ての保険を解約するときのタイミングと注意点を、徹底的に解説して行きます。

外貨建ての生命保険ってリスク高い?加入するメリットデメリットを徹底的に解説します

目次

外貨建ての保険って何?

外貨建ての保険には、下記の3つの特徴があります。

保険料や保険金を外貨で支払う保険

外貨建ての保険は保険料や保険金を外貨で支払う保険のことを指します。

通常国内で加入する保険の場合、日本円で保険料を支払い、保険会社が日本円の安定した資産を活用して元本を運用して運用益を出していくシステムです。

しかし日本は低金利の時代が続いているため、大きな運用益が期待できないのが正直なところです。

一方でドルの場合、わずかではありますが日本円よりも利率が高いことから、外貨の資産で保険を運用して元本を増やしていくシステムを取っています。

為替レートによって左右されるため、投資性の高い保険商品として紹介されることもあります。

運用コストがかかる

外貨建ての保険は円建ての保険よりも運用コストがかかることでも知られています。

保険料を支払うときに一度ドルに換える必要がありますから、為替手数料がかかります。

また保険金を支払ってもらうときにも日本円に換える必要がありますから、また為替手数料が発生します。

それに加えて維持費用として運用コストが差し引かれますので、円建ての保険よりも維持にお金がかかることがわかるでしょう。

コスト自体は保険商品によって異なります。

保険会社各社で商品の取り扱いがある

外貨建ての保険を販売しているのは1社だけではなく、複数の保険会社が商品を販売しています。

個人年金保険などに多く見られル傾向にあり、老後の備えとして加入する方が多いです。

外貨建て保険の解約時にトラブルに?事前に知るべき4つの注意点

外貨建て保険は解約時にトラブルが発生することが多く、年間に消費者センターに相談が寄せられる件数も増加しています。

現在外貨建て保険を契約している方で、解約を検討しているのであれば解約時の下記の4つの注意点を把握しておくことをおすすめします。

- 解約のタイミングによっては元本割れする可能性

- 解約返戻金を日本円に換える時の手数料がかかる

- 通常の保険と同じように早期解約で損をする

- 利益が出ている分には税金がかかる可能性がある

以下で詳しく解説していきます。

解約のタイミングによっては元本割れする可能性

外貨建ての保険は解約するタイミングによっては、元本割れを引き起こす可能性があります。

為替を介して保険料や保険金の取引をする以上、為替レートの影響を直に受けることになります。

そのため円高のタイミングで解約してしまうと、仮に保険料の払込期間を過ぎていてある程度運用歴があったとしても、元本割れを引き起こしてしまう可能性があるのです。

タイミングを見誤ってしまうと、せっかく運用歴が長くても損益を被ってしまうことになるのです。

出来るだけ円安のタイミングを見計らって解約することをおすすめします。

解約返戻金を日本円に換える時の手数料がかかる

外貨建ての保険を解約するということは、すぐに日本円としてお金を手元に戻したい!と考えている方が大半でしょう。

上述した通り外貨建ての保険では、保険料を外貨で支払い外国で運用を行いますので、保険金も外貨で支払われることになります。

もちろん国内ではドルを使うことはできませんから、日本円に交換する必要がありますので、為替手数料がかかってしまいます。

通常通り日本円で保険料を支払ったときとは異なり、解約返戻金が自分の元に来るまでの段階やコストがかかることも把握しておくことをおすすめします。

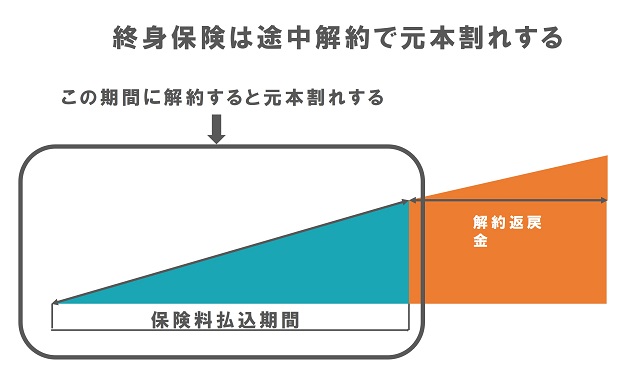

通常の保険と同じように早期解約で損をする

外貨建ての保険は通常の保険と同じように、契約してから短期間で解約してしまうと、損をすることになります。

貯蓄性のある保険を契約する際には、保険料払込期間を設定することがあります。

保険料払込期間中に契約分の保険料を支払い、全加入期間を通じて保険料を運用していくシステムです。

つまり保険料払込期間中に保険を解約してしまうと、目標の保険金額に達する前に運用を辞めてしまうことになります。

支払う保険料の中には保険会社のシステム運営費や維持費が含まれていますので、保険料の全額が運用に回っているわけではありませんから、手数料分が差し引かれた保険料×加入期間分が返ってくることになりますので、支払った保険料がそのまま戻ってくることはないのです。

そのため外貨建ての保険であろうと、通常の保険と同じように早期解約で元本割れをすることがあります。

利益が出ている分には税金がかかる可能性がある

外貨建ての保険を解約して解約返戻金を受け取った場合、通常の保険と同様に利益分が基準額を超えた場合、所得税が加算されることもあります。

また契約者以外が受取人になっている場合には、贈与税が加算されるケースもあります。

ただし基本的にどちらも数十万円単位の控除枠が設けられていますので、短期間で解約するときにはあまり関係のない話かもしれません。

メットライフ生命「ドルスマートS」の評判から特徴や加入するデメリットを徹底解説!

円高の時に解約するなら日本円に換えずに保管するのも一つの手

外貨建ての保険を解約するタイミングは難しく、特に最近では円高が続いており解約するタイミングがつかめないという方も多いでしょう。

今すぐに解約返戻金が必要ではない、トラブルの不安から早期解約してしまいたい!という方は、日本円に換えずにドルのまま保管するのも一つの手です。

保険会社の中には解約返戻金の受取を必ず日本円にしなければならないと規定しているわけではありませんから、資産の分散としてドルのまま保管して円安に転じたタイミングで換えればOKです。

ただし外貨のまま受け取った解約返戻金でも、確定申告が必要になります。

解約返戻金を受け取ったときのレートを使って確定申告をすることになりますので、保険会社からもらう取引資料を無くさないようにしましょう。

外貨建て保険解約タイミングを見極めて損しない方法を模索しよう

いかがでしたか?

外貨建て保険は投資性の高い保険でありながら、得をする可能性に欠けて加入する人が多く、消費者センターに対して苦情が寄せられることも多いです。

しかしトラブルになりやすいからと言って、早期解約するのは尚早です。

外貨建て保険は為替レートの関わる保険商品ですから、円高のタイミングで解約してしまうことで元本割れしてしまうリスクもあります。

また早期解約で通常の保険と同じように元本割れを起こしてしまいますので、気を競って解約手続きをするのはおすすめできません。

今すぐに解約返戻金が必要ないのであれば、円安などのタイミングを見計らって手続きをすることをおすすめします。