日本の労働者の定年は、特別な職業を除けば65歳と決められています。

1つの企業で長年働いた従業員に対しては、退職金として数百万円~1千万円程度がもらえることが多いです。

しかし中には企業が退職金制度を導入していなかったり、個人事業主として生計を立てているがために、退職金がもらえないという人もいるでしょう。

一般的には退職金を軸に、老後の生活の方針を立てていくものですから、体力的にも身体的に藻働けなくなってしまった場合、老後の生活資金をどうやって用立てればいいのかわからないですよね。

そこで今回は退職金がない方に向けて、老後の生活資金を今のうちから用意する方法を徹底的に解説していきます。

目次

退職金がなくて老後が不安!老後に起こるお金の不安とは

老後2000万円問題が表面化した通り、国で整備している年金制度だけでは老後の生活を維持できないとまで言われています。

その中で退職金がないと、老後の生活を維持できるのか不安に感じてしまうこともありますよね。

退職金がないことで生活の余裕がなくなってしまうこともあり、下記の不安が生じる可能性もあります。

定年退職後の収入減による生活水準の低下

定年退職後の収入減による生活水準の低下も、退職金がない場合の不安要素として挙げられます。

定年退職後にまだまだ働ける場合には、再雇用制度を利用して働き始めることもあるかもしれませんが、現役時代よりは収入が減ってしまうことが多いです。

退職金があれば生活費が不足した場合にそこから用立てることができますが、退職金がない場合貯金から切り崩す必要も出てきます。

万が一のために貯金は取っておきたいですから、生活の水準を今までよりも下げる必要が出てくるのです。

体調不良による医療費負担の増加

老後には体調不良による医療費負担の増加の不安もついて回ります。

年齢が上がるにつれて病気にかかる可能性は高くなっていきますから、段々と病院にかかる回数が増えていきます。

高齢者向けの医療制度はあるものの、入院手術を繰り返していることで、月々の出費がかさんでしまうことにもなりかねません。

中には大きな手術をすることもありますので、退職金がないと心もとない場合もあるのです。

定期的な買い替えの必要な家電・車などの購入費

老後でも家電や車を使う頻度は変わりません。

家電も車も老朽化していつかは壊れてしまいますから、定期的に買い替えを行う必要があります。

数万円から数十万円になることもあり、車を購入するとなると数百万円でローンを組まなければなりません。

定期的に買い替えが必要になりますから、避けて通ることはできない出費です。

退職金があればある程度は安心ですが、普段からしっかりと貯金をしていないと手痛い出費になることもあります。

退職金がない家庭が老後の生活資金不安に備えるための6つの方法

退職金がないと老後の生活維持費が他の家庭よりも少なくなってしまいます。

退職金がない家庭が老後の生活資金不安に備えるための方法は、以下の通りです。

- 今のうちから定年までを逆算して貯金を行う

- 投資を少しずつ初めて見る

- 生活の水準を改める

- iDeCo(個人型確定拠出年金)を始めてみる

- 副業の開始や資格を取得する

- 今のうちからFPに相談して家計の診断を受ける

以下で詳しく解説していきます。

今のうちから定年までを逆算して貯金を行う

現時点で退職金がないことが分かっているのであれば、定年までを逆算して貯金を行うことをおすすめします。

退職金は労働者全体の平均で2000万円程度ですから、定年退職までの期間がある場合には、目標を2000万円において貯金をはじめてみてください。

定年後の収入が減ったときのタイミングで生活を維持できるように、計画的に貯金を始めてみてください。

自分で退職金を積み立てる意識で始めてみると、ゴールも見えやすくなるでしょう。

投資を少しずつ初めてみる

現在持っている資産を活用して、少しずつ投資を始めてみることをおすすめします。

ただし無理やりにFXなどを始める必要はなく、投資信託などの安定性のある投資から始めてみることをおすすめします。

いきなり高額なお金を動かすのには経験やセンスがないと、大損を擦る可能性もありますから、リスクの少ないところからぜひはじめてみてください。

投資信託であればつみたてNISAの口座を開設すれば、最長で20年間で新規投資額40万円を上限に非課税投資枠が適用されます。

非課税投資枠で投資した金額で生じた利益に対しても課税されることはありませんので、安心してください。

生活の水準を改める

単純な話ですが、現在の生活を改めてぜいたくをする生活から脱却してみることも検討しましょう。

毎日ランチを食べに行ったり、毎週末に遊びに行ったりと豪遊している場合、その生活に慣れてしまうと定年退職後もその生活から脱却できなくなってしまいます。

生活の水準を改めておくことで、日々の生活で無駄に使っていたお金を貯蓄に回すことができるようになります。

iDeCo(個人型確定拠出年金)を始めてみる

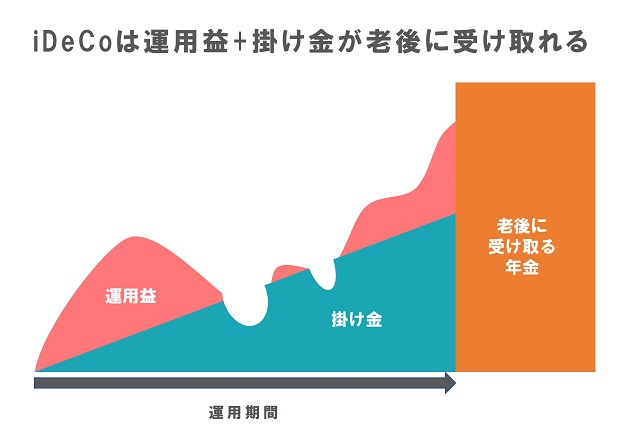

iDeCo(個人型確定拠出年金)を始めてみるのも、退職金がない人の老後資金の準備に向いている方法です。

iDeCoは厚生年金や国民年金とは別に、自分で掛け金の運用方法を選択して、将来の年金を自分でさらに用意する制度のことです。

また利用することで税制の優遇措置が受けられるので、節税対策にも活用できるメリットがあります。

あらかじめ決められた老齢給付金の受け取りタイミングまで、個人的に引き出すことはできませんが、確実に老後の生活費用を貯めることができます。

ただし運用方法でリスクの大きいものを選択してしまうと、支払った掛け金を下回ってしまう可能性がありますので注意が必要です。

iDeCoがデメリットしかないって本当?利用時の注意点やメリットも徹底解説!

老後資金の準備は個人年金保険とiDeCoどちらがおすすめ?メリット・デメリットを徹底解説

副業の開始や資格を取得する

老後の収入を安定させるためにも、副業や資格を取得することも検討してみてください。

資格の中には、老後になっても活用できるものがありますので、定年退職した後でも収入を得る手段を獲得できることもあります。

また副業を今のうちから始めておくことで、現時点での収入に余裕を持たせることもできます。

ただ副業を始める時は今働いている企業の就業規則に則らないと、ペナルティが課せられてしまう可能性があります。

また資格を取得するときには出来るだけ早い段階で勉強を始めておかないと、高齢になってからだと取得までに時間がかかってしまうこともあります。

出来るだけ早く・慎重に行動することで、より老後の生活費の保障に役立てることが可能です。

今のうちからFPに相談して家計の診断を受ける

毎月節約しているのにも関わらず、老後の生活資金のための貯金ができない場合には、今のうちからお金のプロであるFPに相談して家計の診断を受けることも検討してみてください。

ファイナンシャルプランナーは節約・相続・資産運用など家庭のお金のやりくりに関するアドバイスから、世帯人数や収入から毎月どの程度お金が出ていくのかをライフプランニングシートを介して解説してくれます。

現時点の収入から老後の支出までの予測を立ててもらって、家計診断を受けてみることで退職金がなくても老後の生活を維持するための方法が分かるかもしれません。

まだ若いなら退職金のある企業への転職も検討

まだ20代・30代で退職金のない企業に勤めている場合には、退職金のある企業への転職も検討してみてください。

昔は日本は終身雇用制度を採用して、一度入社した企業で一生涯働き続けることが一般的でしたが、最近では転職活動で新しいキャリアを自分の手でつかむことが一般的になっています。

今後のキャリアを踏まえて、退職金のある企業を探して新しい一歩踏み出してみる決断も、時には重要になります。

早いうちから老後の資金について考えて対処しよう

いかがでしたか?

退職金制度がない企業に勤めている方の場合、どうしても老後の生活資金について不安を抱えてしまうことも多いでしょう。

退職金がない分将来の生活費を保障するために、出来るだけ早い段階から解決策を取ることをおすすめします。