最近ではどの店舗でもキャッシュレス決済が広まっており、クレジットカード払いで完結できるようになってきました。

多く現金を持ち歩かない生活が定着してきているものの、実際「クレジットカード払いって節約になるのかな?」と疑問に思いませんか?

ポイント還元といわれるものの、現金で管理していたころと比べて、節約を実感できていない方も多いはずです。

今回はクレジットカード払いと現金払い、どちらが節約に向いているか、各々のメリット・デメリットから徹底的に解説していきます。

目次

クレジットカードと現金払い節約できるのはどっち?

クレジットカードと現金払い、どちらで節約できるかは、「支払い管理が得意か」同課で左右されていきます。

結論、月々の支払管理が得意なのであればクレジットカードを重点的に利用し、お金の管理が苦手で使い込んでしまうのであれば、現金払いを選択したほうが得策です。

理由を以下で解説していきます。

管理が得意ならクレジットカードがおすすめ

支払管理が得意なのであれば、クレジットカードを使った方が結果的に節約になります。

理由は以下の3つです。

利用料金に対して現金として使えるポイントが加算

クレジットカードの中には、利用した金額に応じて0.5~1.0%程度の還元率によって、ポイントが加算されていきます。

利用料金が高ければ高いほど、ポイントが付与されるため、実質割引されていくのです。

またたまったポイントは、カードによっては1ポイント1円で現金の代わりに利用できます。

現金で支払った場合店舗ごとのポイントカードでしか管理できないので、他店舗で獲得したポイントをまとめられるのは大きなメリットになります。

月々の支払料金を把握しやすい

クレジットカード払いは基本的に当月締め翌月25~27日支払いに設定されていることが多いです。

つまり1か月分で使用料金を管理できるので、ひと月にどの程度クレカで支払いをしたか後から確認しやすくなるのです。

特にアプリと連携している楽天カード等のクレジットカードでは、スマホ上から当月いくら使ったかを確認できるシステムもあります。

利用料金に応じて支払額が加算されていき、毎月の締め日に確定されるので、どの程度使ったかを逐一確認できます。

クレカの支払額が確定していく…震える…

— ちゃぬキャン△ (@chanuuuuun) June 13, 2021

ネット通販だと手数料をカットできる

ネット通販でクレジットカードを利用すると、そのままオンライン決済できるので、支払にかかる手数料をカットできます。

現金でネット通販の料金を支払う際は、銀行振り込みかコンビニ支払いの二択です。

銀行振り込みであれば送金手数料が、コンビニの場合は払い込み手数料が数百円程度ひかれてしまいます。

クレカ払いであればその場で決済が完了しているので、手数料を取られることなく商品に金額が加算されずに支払いを終えられます。

気にしてたらキリないんだけど後払いとか代引きの手数料のことを考えたらクレカ払いにするのが良いとは思いつつ、しかしカード登録って段になるとなんか怖くなって通販やめてしまう(笑)

— ただの? (@mgkso) June 6, 2021

お金の管理が苦手なら現金払い

お金の管理が苦手なのであれば、現金払いを選択しましょう。

理由は以下の通りです。

購入物が限られるので無駄遣いがなくなる

現金の支払いにした場合、手持ちの金額以上のものを購入することはできません。

購入物が限られるので、財布に入れる金額を抑えておけば、無駄遣いを防げます。

週にいくら使うのかを自分の中で決めておいて、決まった金額以外は財布に入れないようにしましょう。

クレジットカードは非常時に使う認識で入れておくだけにすると、良いでしょう。

キャッシュレス決済未対応の店舗でも清算できる

キャッシュレス決済が広まっているとはいえ、決裁に未対応の店舗はまだまだあります。

商店街の店舗や昔ながらの店だと、現金でしか支払いができません。

現金の生活に慣れておけば、キャッシュレス決済未対応の店舗でも簡単に清算できます。

キャッシュレス未対応の店舗の中には、食料品が安く直接的な節約になります。

手元で使った分を確認しやすい

現金はおつりとレシートが出るので、手元で使った分を確認しやすいメリットがあります。

財布に残っている金額を毎回チェックして、あとどれくらい使えるかを視覚的に把握できます。

クレカの場合決済情報がアプリに反映されるまでに時間がかかりますので、把握できるまでに時間がかかることが多いです。

クレジットカード払い・現金払いを節約に活用する注意点

自分の特性に合わせてクレジットカード払いと現金払いを使い分けようとお伝えしましたが、各々注意点がいくつかあります。

以下で一つずつ確認していきましょう。

クレジットカード払いの節約時の注意点

クレジットカード払いの節約時の注意点は、以下の5つです。

年会費のかかるクレカは契約しない

クレジットカードを利用するときは、年会費のかかるクレジットカードは契約しないようにしましょう。

クレジットカードの中には、年会費を支払ってステータスを購入するものもあります。

年間1000円から何万円までと金額の幅が非常に広いのが特徴です。

しかし年会費分は必要のないステータス費用を多く支払っているだけで、節約にはなりませんよね。

無料で入会できるクレジットカードの例は、以下の通りです。

- 三井住友カードナンバーレス

- 楽天カード

- JCB CARD W

リボ払いをしない

クレジットカードを利用するときは、毎月きちんと使った分だけ支払い、リボ払いを進められても断るようにしましょう。

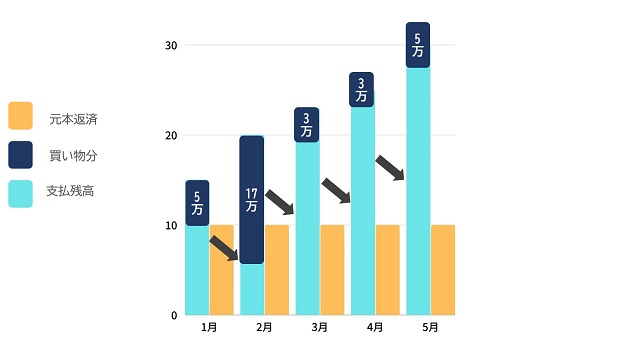

リボ払いは毎月の支払いが一定に抑えられる分、限度額を超えてしまうと翌月に繰り越されてしまいます。

延々と限度額を超えた分を利用してしまうと、超えた分が蓄積されていつまでも返済が終わりません。

利用時に間違ってリボ払いで契約していることもあるため、事前によく確認が必要です。

支払えない生活費もある

クレジットカードでまとめてなんでも支払えると勘違いされがちですが、中には現金でないと支払えないものもあります。

家賃や公共料金の費用、電車の費用や自販機など、日常生活の細々としたものは、現金でないと決済に対応してもらえないことがあります。

全てキャッシュレス化にするのではなく、必要最低限の小銭を持っておくようにしましょう。

生命保険料をクレジットカード払いにするとお得になる!メリットデメリットを解説します

自動車保険の保険料はクレジットカードで支払い可能!お得に活用する方法と注意点を解説

学資保険はクレジットカードで保険料を支払える!利用時の注意点を解説します

支払に使うクレカはまとめておく

複数枚クレジットカードを持っている方は、支払に使うクレジットカードは1枚か2枚にしておいて、複数枚を併用しないようにしましょう。

複数枚を併用していると、どのカードでいくら使ったのかを把握できなくなってしまいます。

生活費用、公共料金用など、目的に応じて決めておくとよりスムーズでしょう。

現金払いの節約時の注意点

現金払いを節約時に活用するときは、下記の注意点を把握しておきましょう。

使うたびにレシートを保管しておく

現金払いを利用するときは、お金を使うたびにレシートを保管しておきましょう。

使った金額を財布の残金だけで管理すると、記憶だよりになってしまいます。

レシートをまとめておいて家計簿に記入し、自分がいくらお金を使ったのかを把握していきましょう。

最近では家計簿アプリもリリースされており、ノートを買わずとも簡単にスマホで管理できてしまいます。

以下の記事でおすすめの家計簿アプリを紹介しているので、気になる方は参考にしてみてください。

【2021年最新版!】家計簿アプリおすすめランキングベスト15

ATMでおろす時は「時間内」「平日」で手数料を減らす

ATMで現金をおろすときは、直営のATMで平日の時間に手続きをして、手数料を減らしましょう。

コンビニのATMや休日・夜間でも現金を引き出すことは可能ですが、夜間手数料で110円あるいは休日手数料で220円が取られてしまいます。

たった数百円と思われるでしょうが、数百円でも積もれば数千円にもなります。

無駄な手数料を払わないように、引き出す時も効率を重視していきましょう。

節約に活用できるクレジットカードを選ぶときの3つのポイント

クレジットカードを節約に利用するといっても、どんなカードを選べばいいかわからない方も多いですよね。

節約に活用できるクレジットカードを選ぶときは、以下の3つのポイントを把握しておきましょう。

ポイントの還元率から選ぶ

特にクレカのブランドに興味がないのであれば、ポイントの還元率から選ぶようにしましょう。

カードのポイント還元率は0.5~1.0%とブランドごとに、数値設定が異なります。

還元率が高くポイントを日常生活で活用したいのであれば、還元率を重視してカードを選びましょう。

ポイントの変換対象

貯めたポイントを何に利用できるかも、事前に把握しておきましょう。

ポイントを独自のサービスでしか使えないカードよりも、指定店舗で現金として使える方が、利用機会も多く家計に直接的な影響があります。

1ポイントいくらで変換できるか、公式サイトを見て確認してから契約しましょう。

どこでも使えるブランド

クレジットカードがどのサービスでも使えるブランドかも、重要な情報です。

アメックスやJCB等、一般的にどの店でも使えるブランドを選択しておかないと、いざ決済の時にお取り扱いできませんと断られてしまうこともあります。

恥をかかないためにも、クレカのブランドとよく使う店舗の支払い対応クレカの商標をよく確認しておきましょう。

クレカと現金を使い分けて効率よく節約していこう

いかがでしたか?

クレジットカードと現金、どちらが節約に有効かはあくまで支払い管理が得意かどうかで、決定します。

ただしどちらかに極端によるのではなく、上手に効率よく使い分けていくことで、より節約がしやすくなりますよ。