年金も年々減らされている現在、老後に貯蓄が底をつきて生活保護に切り替える高齢世帯が増えています。

老後に貯蓄がなくなり、生活を維持できない状態のことを老後破産と言います。

実は今安定して生活できていても、今のお金の使い方次第では、みなさんも老後破産の予備軍になっているかもしれません。

お金の使い方は意識しないと改善できませんし、知らないうちに老後破産に近づいているとしたら、今のうちに対策するほかありませんよね。

今回は老後破産に陥る原因から、陥りやすい特徴まで、徹底的に解説していきます。

目次

老後破産は他人事じゃない!身近に起こる可能性アリ

老後破産と聞いて自分には関係のない話ととらえる方は多いですが、実は身近に起こる可能性があるってご存じですか?

しかも現在豊かな生活を送れている方でも、将来予想もつかないアクシデントに見舞われて老後破産してしまう可能性があるのです。

また老後破産をした後には、生活保護を受給する世帯も多いです。

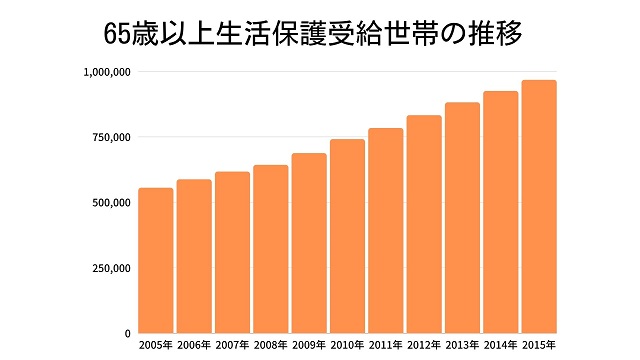

厚生労働省が発表している生活保護の受給者統計を見てみると、2005年には55万人台だった生活保護受給者が、2015年には96万人台と約2倍にまで増加しています。

(引用:厚生労働省公式HP年齢階級別生活保護受給者数、保護率の年次推移)

これから高齢化社会がすすんでいく中で、皆さんも老後はs何して生活保護を受給する可能性は十二分にあるのです。

老後破産になる4つの原因

老後破産になる原因としては、以下の4つが挙げられます。

- 住宅ローンを組むときに将来設計を立てていない

- 定年退職直前・定年退職後の収入減を予測していない

- 子供の進学費用を頭に入れていない

- 医療費・介護費がかさむ

以下で詳しく解説していきます。

住宅ローンを組むときに将来設計を立てていない

老後破産をする原因としてよくあるのが、住宅購入時のローンを組むときに、将来設計を立てずに進められるがまま借りてしまっていることが挙げられます。

なぜなら住宅ローンを借りるときは35年など、長期的な返済計画が必要になるため、現時点である程度の予測を立てておかないと段々と返済が苦しくなってしまうからです。

住宅ローンを組むときには、銀行からは多めに融資をすると進められることがあります。

「自分が信頼されているから多く融資される」と良い気分になる方も居ますが、銀行側としてはできるだけ多く融資して利息をもらいたい狙いがあります。

その場でなんとなく「払いきれるだろう」とローンを組んでしまうと、返済できなくなってしまいローン地獄に陥ってしまいます。

最終的には自宅を手放さなければならなくなり、自己破産を申請せざるを得なくなります。

ファイナンシャルプランナーに住宅ローン相談をすべき?資金計画に迷ったときに頼っても大丈夫?

定年退職直前・定年退職後の収入減を予測していない

老後破産をする原因には、定年退職直前・定年退職後の収入減を予測していないことも挙げられます。

勤続年数が上がっていくと年々給与が上がっていくものの、定年退職が近づくにつれて給与が減っていく企業もあります。

そして定年退職を迎えると、給与収入がなくなってしまい、年金生活になります。

日本年金機構によれば、国民年金、厚生年金(夫婦2人分の老齢基礎年金を含む標準的難点金額)の月額は以下の通りとなっています。

| 国民年金(老齢基礎年金) | 65,075円 |

|---|---|

| 厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額) | 220,496円 |

(引用::日本年金機構)

1世帯当たりで自営業世帯であれば月6万円、企業勤めであれば22万円程度しか受け取れません。

若いうちに比べて収入が激減しますから、身の丈以上のローンを組んでしまうと、月々の返済が滞ってしまう可能性があるのです。

また老後に再雇用制度があるものの、現役時代よりは収入も減りますし、非正規子夜のため健康状態が悪化すると働けなくなってしまいます。

労働所得に完全に頼り切れるほど、老後の再雇用には保障がありませんので、万が一体調を崩してしまうと、さらに収入が減ってしまいます。

子供の進学費用を頭に入れていない

老後破産で意外と知られていないのが、子供の進学費用が家計を圧迫することです。

子供を産んだ年齢が30代前後になると、50代前半から50代後半にかけて、子どもの大学や専門学校などへの進学が待っています。

専門学校であれば2年から3年通うとしても、年間100万円以上はかかります。

4年制大学に進学する場合には、国公立で年間60万円、私立大学で年間120万円程度がかかります。

その他にも通学費用や一人暮らしをしている場合には、仕送りも必要になります。

最近では大学進学率も学生全体で5割を超えており、今は考えていなくても高校の進路決定時に大学進学を希望することもあります。

定年間近で子供の学費の出費がかさみ、貯蓄を削ってしまった結果、生活費を圧迫してしまう可能性があります。

医療費・介護費がかさむ

老後になると体のあちこちに不調が出てきます。

足が悪くなって歩くのが難しくなってしまったり、定期的な治療のために通院しなければならないこともあります。

公的健康保険制度で医療費はある程度保障されますが、薬代や診療代が積み重なると大きな出費になります。

また配偶者がいる場合には、相手が要介護状態になってしまう可能性があります。

要介護状態になると、介護サービスの利用料も医療費に加えてかかります。

現在の生活習慣によっては、将来健康を多く損なって月々の支出が多くなります。

上述した通り収入も減っていきますので、生活費が圧迫されてしまい、破産に追いこまれてしまうのです。

当てはまったら要注意!老後破産に陥りやすい人の特徴

老後破産に陥りやすい人の特徴は、以下の通りです。

- 貯蓄・資産運用をする習慣がない

- 投資話に飛びつく

- 保険に効率よく加入していない

- 資金計画を立てるのがヘタ

以下で詳しく解説していきます。

貯蓄・資産運用をする習慣がない

現時点で貯蓄・資産運用をする習慣がない方は、注意が必要です。

老後2000万円問題で、老後の年金以外に2000万円の資産が必要と算出されたように、将来の収入減に備えて堅実に資産を持っておく必要があります。

現時点で貯金が平均以下、現金以外の資産を持っていないと、将来生活が苦しくなったときに頼れるものがなくなってしまいます。

家計の無駄をよく確認して、貯金やNISAなどの資産運用を始めてみてください。

投資話に飛びつく

投資話に飛びつきやすい方も、要注意です。

過去にうまい話がある、これだけやれば稼げるなどの情報を信じて、投資に手を出したことがある方は退職金をカモにされてしまう可能性があります。

退職金は数千万円に上ることもあり、投資詐欺を行おうとしている人からしたらターゲットになります。

投資話に飛びつきやすい方は、うまい話には裏があることをよく頭に叩き込んでおきましょう。

保険に効率よく加入していない

会社に入社してから言われるがまま保険に加入している方も、将来老後破産する可能性があります。

実は保険は家に次ぐ人生の中でも大きな出費になります。

月々支払っているため自覚はありませんが、総額換算すると数百万以上支払っている方も中にはいます。

また更新型の保険に加入している場合には、年齢が上がるにつれて保険料も上がっていきます。

老後になったときに、年齢に応じて再計算された保険料を支払いきれなくなってしまうこともあるのです。

定期的に保険の見直しをすることで、無駄な保障を省くことができます。

生命保険は見直しで節約可能!見直しのタイミングとポイントを解説します

資金計画を立てるのがヘタ

資金計画を立てるのがヘタな方も、注意が必要です。

何とかなる、将来頑張ればいいと資金計画を適当に立ててしまうと、予測もつかないトラブルに見舞われたときに対処できなくなってしまいます。

これまでに周囲から計画性がない、計画を立てるのがヘタだと指摘された経験のある方は、専門家に頼るようにしましょう。

今からできる!老後破産を防ぐための5つの対策法

「老後のことなんて今から対処できるわけない!」と不安になっている皆さん向けに、若いうちの今からできる老後破産を防ぐための対処法を5つご紹介します。

今のうちから貯蓄・資産運用を進める

今のうちから、貯蓄、資産運用を進める習慣をつけておきましょう。

月々いくらを貯金に回すか、資産運用を始めるなら堅実にできるところを探しましょう。

最初から10万とおおきな数字からはじめるのではなく、2万、3万と習慣がついてきたら着々と増やしていく方が長続きします。

また貯蓄用口座と給与口座を別に分けておくことで、使い込みを防ぐこともできます。

資産運用目的で外貨建ての生命保険に加入する方も多いですが、投資に慣れている方でないとうまく使いこなせませんので、注意が必要です。

家計の無駄をなくして節約習慣をつける

今無駄遣いが多く赤字の月もあるなら、家計の無駄をなくして節約習慣を付けましょう。

家計簿をつけて毎月の収支を管理したり、節約レシピを導入したり携帯電話料金を節約したりと、積極的に家計の無駄をなくしていきましょう。

節約習慣をつけることで、万が一収入が減っても余裕ができますし、贅沢をする機会も減っていきます。

家計の無駄を徹底的に洗いだして、無駄な項目はネット上の節約方法を試して徹底的に削っていきましょう。

家を買うならライフプランを立てる

家を購入する予定があるなら、ライフプランを立てましょう。

ライフプランとは、家族構成数や収入・職業等から目的の時期までのライフイベントや、大きな出費をまとめた表のことです。

また表の下部には各年でかかりそうな費用を、学費など項目別に記入しておけば、ローン返済が完了するまでの道筋が見えやすくなります。

老後破産の原因の一つ、住宅ローン地獄を切り抜ける方法が見つかる可能性もあるのです。

自分で作成することもできますが、専門家であるファイナンシャルプランナーに委託したほうが楽なこともあります。

子供の教育費を早めに確保しておく

子供の教育費を子供が小さいうちから確保しておくことも、老後破産を防ぐのには有効です。

学資保険や児童手当の貯金など、子どもが将来どんな進路を選んでも対応できるよう、計画を立てて管理していきましょう。

学資保険の中には大学進学時の費用に特化した保険もあります。

家計の状況を考慮しながら、早いうちから子供の進学費用を用意していきましょう。

常に健康を維持する

若いうちから常に健康を意識した生活を送ることも重要です。

暴飲暴食・飲酒喫煙など、生活習慣病の原因になる生活を送っている方は、運動をしたり血圧を管理したりと、健康を維持するためのメンテナンスを適宜行いましょう。

今は大丈夫でも老後にガタがきて、症状が悪化して人工透析が必要になるケースもざらにあります。

老後の医療費や介護費用に苦しむことになりかねません。

予防できるうちに見直して、体をいたわってあげることも老後破産を防ぐ方法としては有効でしょう。

老後破産を未然に防いで将来の安定した暮らしを手に入れよう

いかがでしたか?

誰にでも予測もしないアクシデントで、老後の生活が維持できずに老後破産をしてしまう可能性があります。

しかし老後破産は原因になる行動が、若手世代のうちから積み重なって結果であることもあります。

日ごろから生活している上でのお金の使い方から、考え方まできちんと是正して、今のうちから対策を練っておくことが重要です。